منظور از بازار CFD چیست و چگونه کار میکند؟

بازار CFD که اغلب به عنوان خرید و فروش سی اف دی تعریف میشود، به معنای قرارداد مابه التفاوت است. CFD ها یک محصول مشتقه هستند؛ زیرا شما را قادر میسازند تا در بازارهای مالی مانند سهام، فارکس و شاخصها و کالاها، بدون نیاز به مالکیت داراییهای اساسی، سفته بازی کنید. برای آشنایی بیشتر با این بازار، با ما همراه شوید.

بازار CFD به چه معنا است؟

CFD مخفف Contract For Difference است، که قراردادی است بین یک سرمایهگذار و یک بانک سرمایهگذاری یا شرکت شرط بندی اسپرد و معمولا در کوتاه مدت منعقد میشود. در پایان قرارداد، طرفین مابهالتفاوت قیمت باز و بسته شدن یک ابزار مالی مشخص را مبادله میکنند که میتواند شامل ارز، سهام و کالا باشد.

منظور از قراردادهای مابهالتفاوت چیست؟

قراردادهای مابهالتفاوت، محصولات مشتقه مالی هستند که به معاملهگران اجازه میدهند تا در مورد تغییرات کوتاهمدت قیمت، گمانهزنی کنند. برخی از مزایای معاملات CFD این است که میتوانید با مارجین معامله کنید، و اگر فکر میکنید قیمتها کاهش مییابد، میتوانید آن را کوتاه کنید (فروش) یا اگر فکر میکنید قیمتها افزایش مییابند، آن را طولانی (خرید) کنید. شما همچنین میتوانید از معاملات CFD برای پوشش سبد پرتفوی خود استفاده کنید.

معاملات CFD

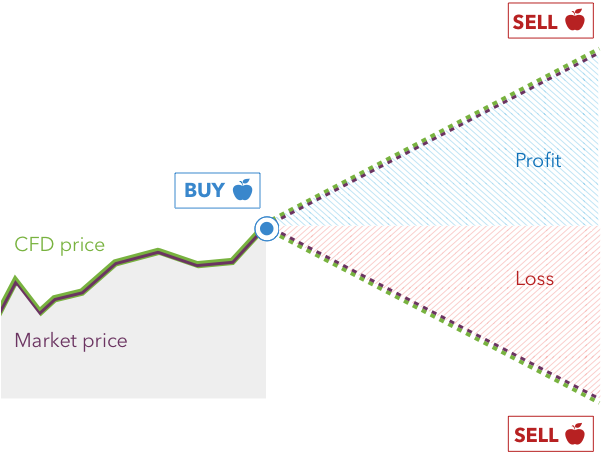

در بازار CFD، شما دارایی پایه (به عنوان مثال یک سهم فیزیکی، جفت ارز یا کالا) را خرید و فروش نمیکنید. در عوض، بسته به اینکه فکر میکنید قیمتها بالا یا پایین خواهند رفت، تعدادی واحد را برای یک ابزار مالی خاص خریداری کرده یا میفروشید.

در این بازار، به ازای هر امتیازی که قیمت ابزار مالی به نفع شما حرکت کند، چند برابر تعداد واحدهای CFD که خریده یا فروخته اید، سود کسب میکنید و به ازای هر امتیازی که قیمت علیه شما حرکت کند، ضرر خواهید کرد.

برخی از ویژگیها و کاربردهای اصلی قراردادهای مابهالتفاوت

این قراردادها ویژگیهای قابل توجهی دارند که میتوانند روی عملکرد شما در این مارکت تاثیر به سزایی داشته باشند و نقشی موثر را در قبال سود یا ضرر شما ایفا کنند:

معاملات کوتاه مدت و بلند مدت در بازار CFD

معاملات CFD شما را قادر میسازد تا در مورد حرکات قیمت در هر جهت حدس بزنید. بنابراین در حالی که میتوانید یک معامله سنتی را تقلید کنید که با افزایش قیمت بازار سود میبرد، میتوانید یک موقعیت CFD نیز باز کنید که با کاهش قیمت بازار پایه سود در بر داشته باشد. به این امر، فروش یا «کوتاه شدن معامله» گفته میشود که در مقابل آن خرید یا «طولانی شدن معامله» قرار دارد.

برای مثال، اگر فکر میکنید سهام اپل در حال کاهش است، میتوانید یک سهم CFD را به این شرکت بفروشید. شما همچنان تفاوت قیمت را بین زمان باز شدن موقعیت و بسته شدن آن معامله خواهید کرد، اما در صورت کاهش قیمت سهام، سود و در صورت افزایش قیمت، ضرر خواهید داشت.

در معاملات کوتاه مدت و بلند مدت، سود و زیان پس از بسته شدن موقعیت محقق میشود.

اهرم در بازار CFD

معاملات CFD اهرمی هستند، به این معنی که شما میتوانید بدون پرداخت هزینه کامل در همان ابتدا، در معرض یک موقعیت بزرگ قرار بگیرید. فرض کنید میخواهید موقعیتی معادل ۵۰۰ سهم اپل را باز کنید. در یک معامله استاندارد، این به معنای پرداخت هزینه کامل سهام از قبل است. از طرف دیگر، با یک قرارداد مابهالتفاوت، ممکن است فقط ۵ درصد هزینه را متحمل شوید.

در حالی که اهرم به شما امکان میدهد سرمایه خود را بیشتر گسترش دهید، مهم است به خاطر داشته باشید که سود یا زیان شما همچنان بر اساس اندازه کامل موقعیت شما محاسبه میشود. در مثال ما، این تفاوت در قیمت ۵۰۰ سهم اپل از زمانی است که معامله را باز کردید تا زمانی که آن را بسته اید. این بدان معنا است که هم سود و هم زیان میتواند در مقایسه با هزینههای شما بسیار بزرگتر شود و زیانها میتوانند از سپردهها بیشتر شود. به همین دلیل، توجه به نسبت اهرمی و اطمینان از اینکه در حد توان خود معامله میکنید، مهم است.

مارجین در بازار CFD

معاملات اهرمی گاهی اوقات به عنوان «معامله با مارجین» شناخته میشود زیرا وجوه مورد نیاز برای باز کردن و حفظ یک موقعیت - مارجین - تنها کسری از اندازه کل آن را نشان میدهد.

هنگام معامله CFD، دو نوع مارجین وجود دارد. مارجین سپرده برای باز کردن یک موقعیت مورد نیاز است. اما اگر معامله شما نزدیک به متحمل شدن زیانهایی شود که مارجین سپرده - و هر گونه وجوه اضافی در حساب شما - آن را پوشش ندهد، ممکن است مارجین نگهداری مورد نیاز باشد.

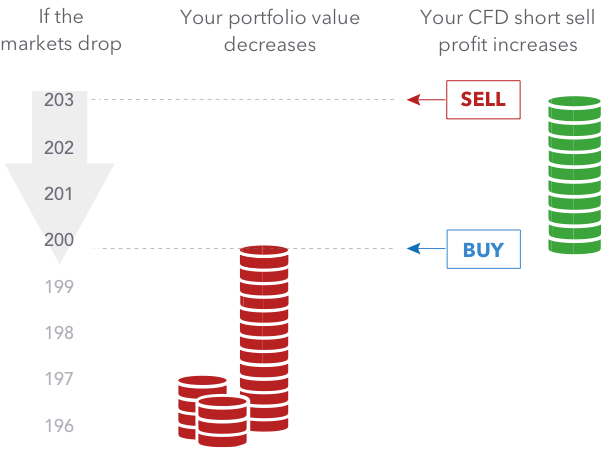

هجینگ در بازار CFD

CFD ها همچنین میتوانند برای محافظت در برابر زیانهای موجود در پرتفوی شما، مورد استفاده قرار گیرند.

به عنوان مثال، اگر فکر میکردید که برخی از سهام ABC Limited در پرتفوی شما ممکن است در کوتاهمدت در نتیجه گزارش سود ناامیدکننده دچار افت ارزش شوند، میتوانید مقداری از زیان احتمالی را با کوتاه کردن بازار از طریق معامله CFD جبران کنید. اگر تصمیم گرفتید ریسک خود را از این طریق پوشش دهید، هر کاهشی در ارزش سهام ABC Limited در پرتفوی شما با سود در معاملات کوتاه CFD شما جبران خواهد شد.

CFD ها چگونه کار میکنند؟

اکنون میدانید که قراردادهای مابهالتفاوت چیست، وقت آن است که به نحوه عملکرد آنها نگاهی بیندازید. در اینجا ما چهار مفهوم کلیدی پشت معاملات CFD را توضیح میدهیم: اسپرد، اندازه معامله، مدت زمان و سود/زیان.

اسپرد و کمیسیون

قیمتهای CFD به دو صورت قیمت خرید و قیمت فروش ارائه میشوند:

- قیمت فروش (یا قیمت پیشنهادی) قیمتی است که در آن میتوانید یک CFD کوتاه را باز کنید

- قیمت خرید (یا قیمت پیشنهادی) قیمتی است که میتوانید یک CFD طولانی را با آن باز کنید

قیمتهای فروش همیشه اندکی کمتر از قیمت فعلی بازار خواهد بود و قیمتهای خرید کمی بالاتر خواهد بود. به تفاوت بین این دو قیمت اسپرد گفته میشود.

بیشتر اوقات، هزینه باز کردن یک موقعیت در بازار CFD در اسپرد پوشش داده میشود؛ به این معنی که قیمت خرید و فروش برای منعکس کردن هزینه انجام معامله تنظیم میشود.

اندازه معامله

سیافدیها در قراردادهای استاندارد شده (لات) معامله میشوند. اندازه یک قرارداد انفرادی بسته به دارایی اساسی مورد معامله متفاوت است، که اغلب از نحوه معامله آن دارایی در بازار تقلید میکند.

به عنوان مثال، نقره در بورس کالا به تعداد ۵۰۰۰ اونس تروی معامله میشود و قرارداد معادل آن برای مابهالتفاوت نیز دارای ارزش ۵۰۰۰ اونس تروی است. برای CFDهای سهام، اندازه قرارداد معمولا نماینده یک سهم شرکتی است که در حال معامله آن هستید. به این ترتیب، برای باز کردن موقعیتی که خرید ۵۰۰ سهم HSBC را تقلید میکند، باید ۵۰۰ قرارداد HSBC CFD بخرید.

این روش دیگری است که در آن معاملات CFD بیشتر از سایر مشتقات، مانند اختیار معامله، به معاملات سنتی شباهت دارد.

مدت زمان

اکثر معاملات بازار CFD، انقضای ثابتی ندارند. در عوض، یک موقعیت با قرار دادن یک معامله در جهت مخالف معاملهای که آن را باز کرده، بسته میشود. برای مثال، یک موقعیت خرید ۵۰۰ قرارداد طلا با فروش ۵۰۰ قرارداد طلا بسته میشود.

اگر یک موقعیت CFD روزانه را پس از زمان قطع روزانه بازار باز نگه دارید، هزینه تامین مالی یک شبه از شما دریافت میشود. هزینه منعکس کننده هزینه سرمایهای است که ارائه دهنده شما در واقع به شما وام داده است تا یک معامله اهرمی باز کنید.

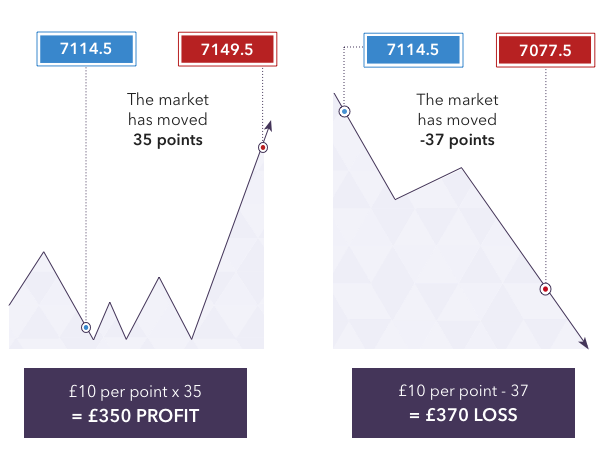

سود و زیان

برای محاسبه سود یا زیان کسب شده از یک معامله CFD، اندازه معامله موقعیت (تعداد کل قراردادها) را در ارزش هر قرارداد (بیان شده در هر نقطه حرکت) ضرب کنید. سپس آن رقم را در اختلاف امتیازات بین قیمت زمانی که قرارداد را باز کردید و زمانی که آن را بستهاید، ضرب کنید.

سود یا زیان = (تعداد قراردادها * ارزش هر قرارداد) * (قیمت پایانی – قیمت افتتاحیه)

برای محاسبه کامل سود یا زیان حاصل از معامله، هزینههایی را که پرداخت کرده اید نیز کم میکنید. اینها میتواند هزینههای تامین مالی یک شبه، کمیسیون یا هزینههای توقف تضمین شده باشد.

مثلا در نظر بگیرید که ۵۰ قرارداد FTSE 100 را در زمانی که قیمت خرید ۷۵۰۰.۰ بود، خریداری کردید. یک قرارداد FTSE 100 برابر با ۱۰ دلار در هر نقطه است، بنابراین برای هر نقطه حرکت رو به بالا شما ۵۰۰ دلار دریافت کرده و برای هر نقطه حرکت رو به پایین ۵۰۰ دلار (۵۰ قرارداد ضربدر ۱۰ دلار) از دست خواهید داد.

اگر زمانی که FTSE 100 با نرخ ۷۵۰۵.۰ معامله میشود، آن را بفروشید، سود شما ۲۵۰۰ دلار خواهد بود.

۲۵۰۰ = (۵۰ * ۱۰) * (۷۵۰۰.۰ – ۷۵۰۵.۰)

اگر زمانی که FTSE 100 با قیمت ۷۴۹۷.۰ معامله میشود، آن را بفروشید، ضرر شما ۱۵۰۰ دلار خواهد بود.

۱۵۰۰- = (۵۰ * ۱۰) * (۷۵۰۰.۰ – ۷۴۹۷.۰)

آیا میتوانیم در بازار CFD بدون اهرم معامله کنیم؟

برخی از ارائه دهندگان به شما اجازه میدهند که CFD ها را بدون اهرم معامله کنید. میزان اهرم پیشنهادی به عوامل مختلفی از جمله نوسانات و نقدینگی بازار پایه و همچنین قانون کشوری که در آن معامله میکنید، بستگی دارد.

چگونه میتوانیم از CFD برای پوشش ریسک استفاده کنیم؟

روش استفاده از CFD ها برای پوشش ریسک، باز کردن موقعیتی است که اگر یکی از موقعیتهای دیگر شما شروع به زیان کند، سودآور خواهد بود. یک نمونه از این میتواند گرفتن یک موقعیت کوتاه مدت در بازاری باشد که قیمت دارایی شما را ردیابی میکند. در این صورت هر افتی در ارزش دارایی شما با سود حاصل از تجارت CFD شما جبران میشود.

مثلا فرض کنید که شما تعدادی سهام در اپل دارید اما فکر میکنید ممکن است ارزش این سهام در آینده کاهش پیدا کند. شما میتوانید از طریق اشتراک CFD به اپل، معامله را کوتاه کنید. اگر درست پیشبینی کرده باشید و ارزش سهام اپل شما کاهش پیدا کند، سود حاصل از معامله کوتاه CFD شما این ضرر را جبران میکند.

تفاوت بین بازار CFD و معاملات آتی چیست؟

هنگامی که در CFD (قراردادها به ازای تفاوت) معامله میکنید، اگر انتظار دارید که بازار افزایش یابد، تعداد معینی از قراردادها را در بازار خریداری میکنید و اگر انتظار دارید کاهش یابد، آنها را میفروشید. تغییر در ارزش موقعیت شما، منعکس کننده حرکات در بازار پایه است. با CFD ها، میتوانید موقعیت خود را در هر زمانی که بازار باز است ببندید.

از سوی دیگر، قراردادهای آتی قراردادهایی هستند که شما را ملزم به معامله یک ابزار مالی در آینده میکنند. برخلاف CFD ها، آنها تاریخ و قیمت ثابتی را برای این تراکنش تعیین میکنند - که میتواند شامل مالکیت فیزیکی دارایی پایه در این تاریخ باشد - و باید از طریق صرافی خریداری شود. ارزش یک قرارداد آتی به اندازه حرکتهای جاری در بازار پایه و احساسات بازار در مورد قیمت آتی دارایی، بستگی دارد.

مراحل معامله در بازار CFD

در اینجا شش مرحله وجود دارد که باید برای شروع تجارت با CFD دنبال کنید:

۱. نحوه عملکرد CFD ها را بیاموزید

اولین قدم برای تجارت CFD ها این است که نحوه عملکرد آنها را یاد بگیرید. تفاوتهای زیادی بین CFD و سایر اشکال تجارت وجود دارد، و درک این تفاوتها میتواند به شما کمک کند تا تجارت مؤثرتری داشته باشید.

۲. یک حساب کاربری در بازار CFD ایجاد کنید

درخواست برای حساب معاملاتی CFD یک فرآیند ساده است و معمولا تنها چند دقیقه طول میکشد تا تکمیل شود. هنگامی که جزئیات ارائه شده تأیید شد، باید حساب خود را تأمین مالی کنید. میتوانید از طریق کارت اعتباری یا کارت نقدی وجوه را اضافه کنید.

اگر ترجیح میدهید ابتدا در یک محیط کاملا بدون ریسک معامله کنید، میتوانید یک حساب آزمایشی باز کنید و با مقداری سرمایه مجازی در بازار تمرین کنید.

۳. یک طرح معاملاتی بسازید

گام بعدی ساختن یک طرح معاملاتی است – طرحی جامع برای فعالیت تجاری شما. در میان چیزهای دیگر، این باید شامل انگیزه، تعهد زمانی، اهداف، نگرش به ریسک، سرمایه در دسترس، بازارهای هدف معامله و استراتژیهای ترجیحی شما باشد.

یک طرح معاملاتی میتواند به شما کمک کند تا هنگامی که تحت فشار هستید تصمیمات بهتری بگیرید؛ زیرا تجارت ایدهآل، سود مورد نظر، زیان قابل قبول و استراتژیهای مدیریت ریسک شما را مشخص میکند.

۴. فرصتی پیدا کنید

هنگامی که حساب خود را در بازار CFD باز کردید و بودجه خود را تامین کردید، وقت آن است که اولین معامله خود را پیدا کنید. شما میتوانید در بیش از ۱۷۰۰۰ بازار، از جمله بازار سهام، فارکس، کالا، ارزهای دیجیتال و... معامله کنید.

۵. پلتفرم معاملاتی CFD خود را انتخاب کنید

شما این امکان را دارید که به چندین پلتفرم معاملاتی دسترسی داشته باشید، ازجمله:

- پلتفرم مبتنی بر وب

- اپلیکیشنهای معاملاتی موبایل

- متاتریدر ۴

- پلتفرمهای پیشرفته

با هشدارهای شخصی، نمودارهای تعاملی و ابزارهای مدیریت ریسک، همه این موارد را میتوانید متناسب با سبک و ترجیحات معاملاتی خودتان تنظیم کرد.

۶. موقعیت اول خود را باز کنید، نظارت کنید و ببندید

وقتی تصمیم گرفتید که در کدام بازار معامله کنید، آماده انجام معامله خواهید بود. اولین چیزی که باید تصمیم بگیرید این است که آیا میخواهید به صورت بلند مدت معامله کنید یا کوتاه مدت. برای مثال، بگویید که میخواهید FTSE 100 را معامله کنید. اگر فکر میکنید ارزش آن کاهش مییابد، آن را بفروشید و اگر فکر میکنید صعود میکند، آن را بخرید. یکی از مزایای اصلی معاملات CFD، داشتن گزینه انجام هر یک از آنها است.

زمانی که موقعیت خود را به دست آوردید، سود یا زیان شما مطابق با قیمت بازار پایه حرکت میکند. میتوانید تمام موقعیتهای باز خود را در پلتفرم معاملاتی نظارت کنید و با کلیک کردن روی دکمه «بستن» آنها را ببندید. همچنین میتوانید این کار را به صورت دستی با قرار دادن همان معاملهای که در ابتدا انجام داده اید، اما در جهت مخالف انجام دهید (مگر اینکه موقعیت جدید را به زور باز کنید). بنابراین اگر موقعیت خود را با خرید باز کردید، میتوانید با فروش همان تعداد قرارداد به قیمت فروش، آن را ببندید - و بالعکس.

نکاتی برای انجام معامله در بازار CFD

پیش از این که به انجام معامله در بازار سی اف دی بپردازید، لازم است که نکات زیر را همواره پیش از اتخاذ تصمیمات و اجرای استراتژیها، مد نظر قرار دهید:

قیمت خرید و فروش

همیشه بر اساس ارزش ابزار پایهای که معامله میکنید دو قیمت به شما پیشنهاد می شود: قیمت خرید و قیمت فروش.

قیمت خرید همیشه بالاتر از ارزش پایه فعلی خواهد بود و قیمت برای فروش همیشه پایینتر خواهد بود. تفاوت بین این دو قیمت اسپرد نامیده میشود. معمولا اکثر معاملات CFD از طریق اسپرد شارژ میشوند، به استثنای سهامهایی که دارای کمیسیون هستند.

تعداد قراردادها

هنگام معامله CFD، باید تصمیم بگیرید که چه تعداد قرارداد را میخواهید معامله کنید. هر بازار حداقل تعداد قراردادهای خود را دارد: برای مثال FTSE 100 یک قرارداد است.

در این مورد، یک قرارداد معادل ۱۰ دلار در هر نقطه است، اما این نیز از بازاری به بازار دیگر متفاوت است. ۱۰ دلار به ازای هر نقطه به این معنی است که شما به ازای هر نقطه حرکت در ارزش شاخص، ۱۰ دلار کسب میکنید یا از دست میدهید. ممکن است پلتفرم ارائه دهنده شما، قراردادهای کوچکی را در بازارهای کلیدی ارائه دهد که انعطاف بیشتری نسبت به تعداد قراردادها در اختیارتان بگذارد.

به خاطر داشته باشید که CFD ها محصولات اهرمی هستند، شما فقط باید یک سپرده کوچک بگذارید تا در معرض ارزش کامل معامله قرار بگیرید. این یعنی احتمال دارد که سرمایه شما فراتر از آنچه هست برود، اما همچنین به این معنی است که شما میتوانید بیش از سپرده اولیه خود ضرر کنید.

توقفها و محدودیتها

برای کمک به محدود کردن ضررهای احتمالی خود، ممکن است یک توقف اضافه کنید. هنگامی که بازار CFD با مقدار مشخصی علیه شما حرکت میکند، توقفها به طور خودکار موقعیت شما را میبندند. شما میتوانید از بین تعدادی از انواع مختلف توقف انتخاب کنید، از جمله:

پایه: شما را تا حد امکان به سطح قیمتی که انتخاب میکنید نزدیک میکند. توقف اولیه ممکن است تحت تأثیر شکاف در یک شب یا در زمان نوسانات بالا باشد.

تضمین شده: شما را در سطحی که درخواست کرده اید، میبندد، صرف نظر از اینکه آیا شکاف بازار وجود دارد یا خیر. در صورتی که توقف فعال شود، این کار حق بیمه کمی را به همراه خواهد داشت.

Trailing : زمانی که بازار به نفع شما حرکت میکند، با موقعیت شما حرکت میکند، اما به محض اینکه بازار شروع به حرکت علیه شما کرد، قفل میشود.

در همین حال، محدودیتها برعکس عمل میکنند و زمانی که بازار یک فاصله مشخص را به نفع شما حرکت میکند، موقعیت شما را میبندد. در واقع محدودیتها راه بسیار خوبی برای تضمین سود در بازارهای بیثبات هستند.

در این مطلب درباره ویژگیهای بازار CFD و عملکرد آن صحبت کردیم و گفتیم که منظور از CFD قراردادهای مابهالتفاوتی هستند که برای باز کردن یک موقعیت در آنها، فقط کافی است درصد کمی از ارزش کامل معامله را واریز کنید. همچنین درباره مراحل معامله در این بازار و نکات مهمی که بر معاملات شما تاثیرگذار هستند صحبت کردیم. امیدواریم با مطالعه این مطلب به آگاهی کاملی درباره این بازار رسیده باشید.